Marcus Kitzmanns GROWTH Investing Software liefert für Alibaba ein ambivalentes Bild: Chancen sind zweifellos vorhanden, doch die Stolpersteine bekommen genauso viel Gewicht. Wer das Papier auf die Watchlist setzt, sollte daher nicht nur auf das Aufwärtspotenzial schielen, sondern die Risiken nüchtern einpreisen.

Fundamentale Kennzahlen – Licht und Schatten

| Kennzahl | Wert | Einordnung |

|---|---|---|

| Umsatzwachstum (Ø letzte 5 Jahre) | 10 % p. a. | Solide, aber kein Highflyer |

| Erwartetes Wachstum (laufendes Jahr) | 8,8 % | Unter dem historischen Schnitt – Rückenwind nimmt ab |

| Sicherheitsmarge* | 29 % | Unterbewertet, doch nur relevant, wenn Prognosen eintreffen |

| Analysten-Upside* | ≈ 41 % | Konsens sieht Luft nach oben, aber ohne Garantie |

| Risiko-Score | 3/6 | Nicht katastrophal, aber verbesserungsfähig |

* Stand der Live-Analyse vom 25. Juni. Stand heute: 33,43 % Sicherheitsmarge und 49 % Analysten-Upside

Wachstumspotenzial vs. Realität

Ja, der innere Wert liegt weit über dem Börsenkurs, und Analysten sehen sogar Raum für ein kräftiges Plus. Kitzmann betont jedoch, dass solche Projektionen nur dann aufgehen, wenn sich das Wachstumsmomentum wieder beschleunigt – etwas, das nach den flauen letzten vier Jahren keineswegs gesichert ist.

Die eigentlichen Stolpersteine bei Alibaba

Im Video blieb der Risiko-Score aufgrund des knappen Zeitrahmens lediglich eine Randnotiz. Genau deshalb schauen wir hier genauer hin und erläutern, welche Kennzahlen hinter dem Wert von 3/6 stecken.

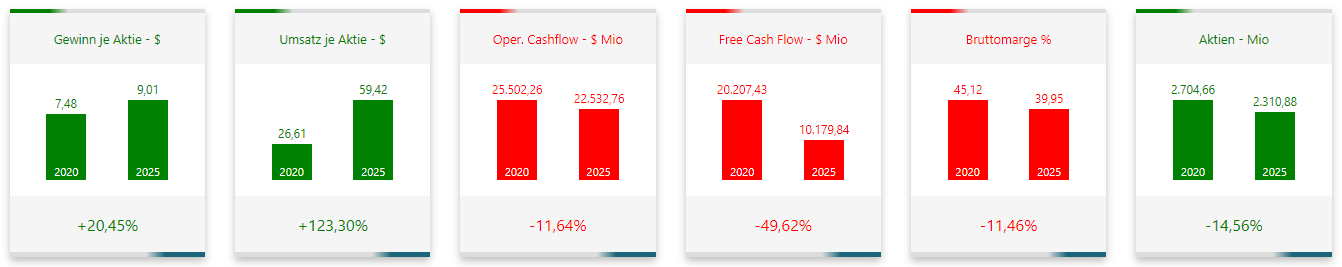

- Abnehmender operativer Cashflow – das Kerngeschäft liefert weniger Mittelzufluss als früher.

- Rückläufiger freier Cashflow – weniger finanzieller Spielraum für Investitionen, Aktienrückkäufe oder Dividenden.

- Sinkende Bruttomarge – steigende Kosten und Preisdruck drücken die Profitabilität.

Genau diese Punkte führen dazu, dass der Risiko-Score nur bei 3/6 steht und Kitzmann im Video mehrfach von einer „nicht so guten“ Bewertung in diesem Bereich spricht.

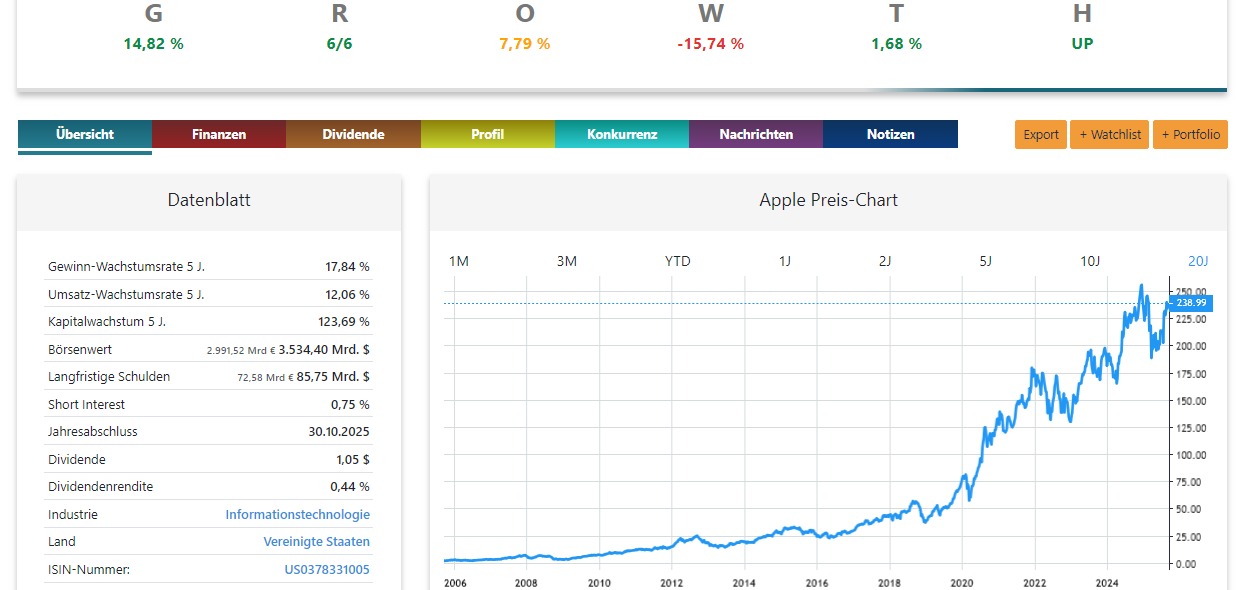

Charttechnische Hürden

Die Aktie verläuft zwar in einem Aufwärtstrend, doch Kitzmann sieht keinen klar definierten Einstiegspunkt:

- Erstes mögliches Support-Level: ≈ 5–6 % unter dem aktuellen Kurs

- Stärkerer Stop-Level: > 10 % darunter

Das macht den Einstieg „nicht ganz einfach“. Wer hier aktiv wird, sollte Stop-Marken konsequent umsetzen – oder auf eindeutigere Signale warten.

Entscheidungsfindung

Alibaba ist weder ein glasklarer Kauf noch ein Fall für die Watchlist-Tonne. Folgende positive und negative Aspekte sind zu berücksichtigen:

- Attraktive Unterbewertung

- Abnehmendes Wachstumstempo

- Durchwachsenes Risiko-Profil

- Charttechnische Einstiegsfragezeichen

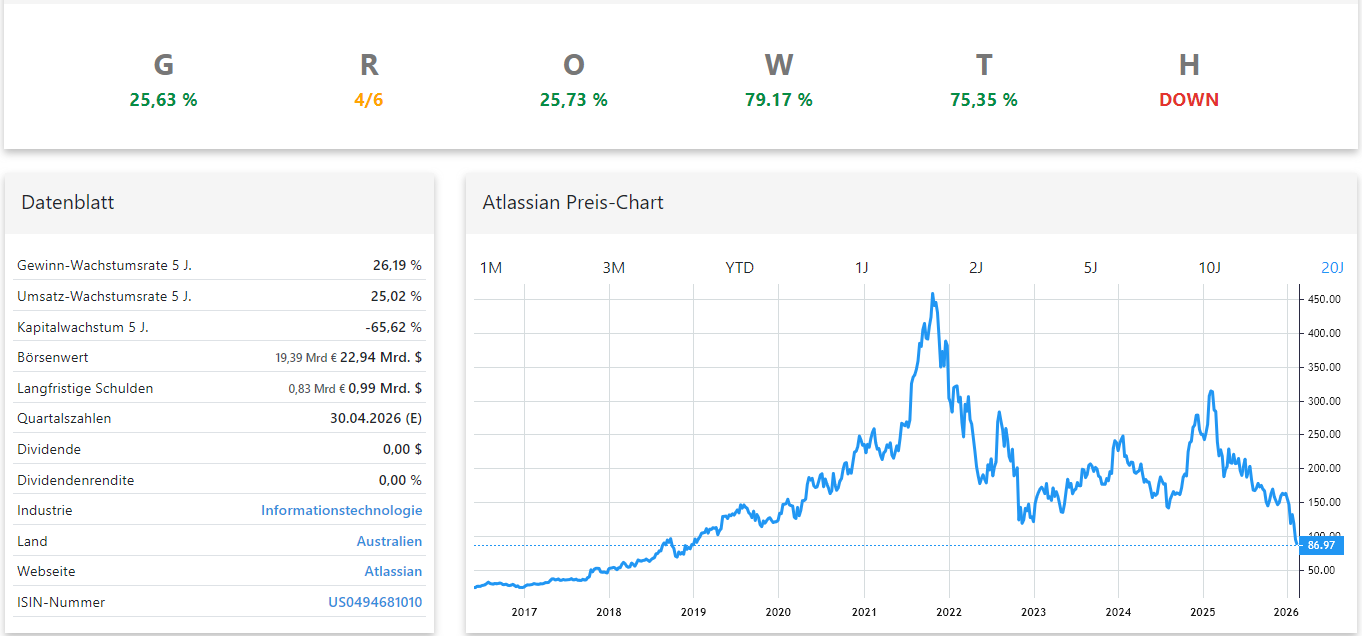

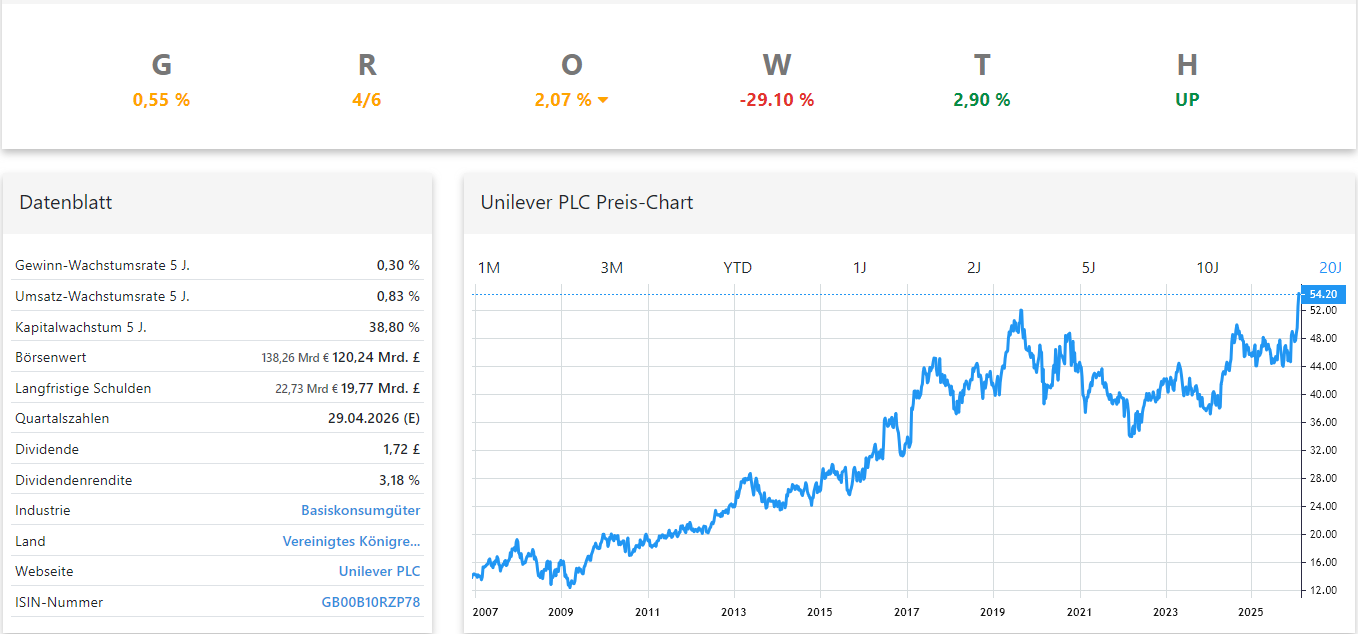

Das Gesamtbild bleibt also differenziert – genau die Art von Szenario, bei dem datengetriebene Tools ihren größten Nutzen stiften.

Eigene Aktienanalysen durchführen

Möchten Sie solche Balance-Acts nicht dem Bauchgefühl überlassen? Testen Sie jetzt die GROWTH Investing Software von Marcus Kitzmann:

- Lassen Sie sich den inneren Wert im Vergelich zum aktuellen Preis visualisieren.

- Legen Sie automatische Alarme für Trendwechsel, erreichte Sicherheitsmargen und andere Ereignisse an.

- Vergleichen Sie Alibaba direkt mit anderen Kandidaten, um objektiv Prioritäten zu setzen.